Hauptinhalt

Versicherungen

Lässt sich die Inflation wegversichern?

Nach der ersten Schnellschätzung der Statistik Austria erreichte die Inflation im September 10,5 Prozent, seit Jänner ist sie von 5,0 Prozent beständig angestiegen. Wie lange kann das noch so weitergehen? „Als Wiener Städtische greifen wir auf die Prognosen von EU-Kommission, ÖNB, Wifo, IHS bzw. OECD zurück. Die Inflation für 2022 wird in diesen Prognosen mit zwischen sieben und acht Prozent angegeben. Für 2023 werden vier bis fünf Prozent erwartet“, erklärt Sonja Steßl, Vorstandsdirektorin der Wiener Städtischen.

Was bedeutet das für die Versicherer selbst? „Wir rechnen mit einer Entwicklung, die uns noch länger beschäftigen wird und auf die in der Lebens- und Sachversicherung die passenden Antworten gefunden werden müssen“, so Peter Humer, Vorstand Kunde und Markt Österreich bei der Uniqa Insurance Group AG.

Während die stark gestiegene Inflation also auch den großen heimischen Versicherungshäusern Kopfzerbrechen macht, fragt man sich als Versicherter: Werden die Versicherungsprämien bald stark ansteigen? Aber auch: Bin ich überhaupt noch ausreichend hoch versichert, um im Schadensfall nicht selbst tief in die Tasche greifen zu müssen?

Kfz-Versicherungen: Bald teurer

Die Preise in den Kfz-Werkstätten steigen seit Jahren, zuletzt freilich ganz besonders. Was kommt auf Kfz-Halter im nächsten Jahr wohl zu?

Der Kfz-Haftpflicht-Versicherungsleistungspreisindex weist laut Wiener Städtische mit August 2022 (vorläufig) eine Steigerung von 7,1 Prozent aus, beim Kfz-Sachschaden beträgt der Anstieg sogar 7,7 Prozent. Zudem „wird sich die Preissteigerung in diesem Index erst verzögert niederschlagen, da hier neben den Ersatzteilpreisen auch die Reparaturarbeitszeiten enthalten sind“, so Steßl. Die Steigerungen der Arbeitszeiten werden so vermutlich erst im Laufe des Jahres 2023 sichtbar sein. Mit einer spürbaren Prämienerhöhung im nächsten Jahr ist also jedenfalls zu rechnen.

Steigender Baukostenindex & Eigenheim

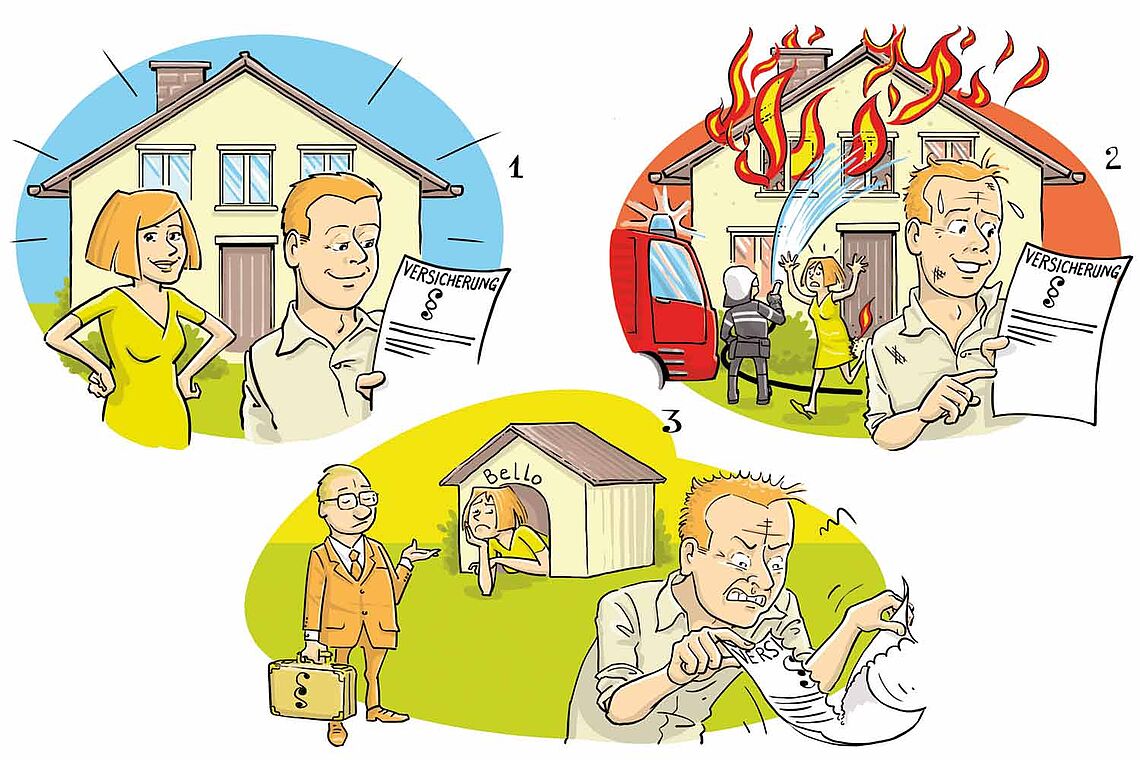

Der Baukostenindex ist in den vergangenen Monaten teils noch stärker angestiegen als die allgemeine Inflation. Wenn man seine Eigenheimversicherung schon vor längerer Zeit abgeschlossen hat, steigt die Gefahr einer Unterversicherung.

Die Kernfrage hierzu lautet: „Was würde dein Haus kosten, müsstest du es jetzt neu bauen?“, bringt es Humer auf den Punkt. Denn bei einem größeren Schaden besteht die Gefahr, dass die Kosten der Wiederherstellung heute weitaus höher sind.

Aber auch der erfreuliche Aspekt, dass viele Eigenheime heute deutlich mehr wert sind als noch vor ein paar Jahren, wirkt sich aus: „Gerade während der Pandemie haben viele Menschen in ihre eigenen vier Wände investiert, wodurch auch die Werte gestiegen sind“, weiß Humer. Ein Zubau, neu errichtete Pools oder neue Photovoltaikanlagen steigern den Wert des Eigenheims deutlich. „Der Versicherungsschutz reicht oftmals nicht aus, weil die Deckungssummen in älteren Verträgen meist zu gering sind und eine Wertanpassung nicht in allen Verträgen vereinbart ist“, warnt auch Steßl.

Immerhin: Modernere Verträge geben oft einen sogenannten Unterversicherungsverzicht ab. „Doch auch dieser ist mit der vertraglich vereinbarten Versicherungssumme begrenzt“, gibt Humer zu bedenken. Übersteigt der Schaden die Versicherungssumme, entsteht oft eine erhebliche Deckungslücke.

Tipp: Ein Polizzencheck mit dem Versicherungsberater hilft, die aktuelle Versicherung zu analysieren und gegebenenfalls die Versicherungssumme anzupassen!

„Die Versicherungssumme kann in der Eigenheim- und Haushaltsversicherung jederzeit erhöht werden. Diese Änderung für sich begründet keinen Neuabschluss, sondern lediglich eine Vertragsänderung“, stellt Philipp Wassenberg, CEO der Ergo Versicherung, klar.

Summe einfach erhöhen?

Eine Erhöhung der Versicherungssumme ist auch beispielsweise in der Ablebensversicherung möglich. Deutliche Erhöhungen können hier aber eine neuerliche Risikoprüfung nötig machen, warnt die Ergo.

Teils bietet die Versicherung auch von sich aus eine Wertanpassung an, üblicherweise gekoppelt an den VPI. „In der Unfallversicherung bieten wir den Kunden eine jährliche Wertanpassung der Versicherungssummen und Prämien an. Diese Vereinbarung kann während der Dauer des Vertrages unter Einhaltung einer dreimonatigen Frist zur Hauptfälligkeit des Vertrages auch wieder gekündigt werden“, schildert Ergo-CEO Wassenberg.

Klassische Lebensversicherung

Ebenfalls von der Inflation betroffen sind die klassischen Lebensversicherungen. Und nicht nur von dieser: „Die klassische Lebensversicherung muss aufgrund ihres Garantieversprechens und des langfristigen Charakters auch in lange laufende Anleihen investieren. Der massive Zinsanstieg seit Jahresbeginn führt bei diesen Anleihen kurzfristig zu deutlichen Marktwertverlusten. Durch die speziellen Bilanzierungsregeln der klassischen Lebensversicherung müssen die Marktwertverluste aber in der Regel nicht abgeschrieben werden. Damit können Schwankungen in der Bilanz vermieden werden“, erklärt Humer. Bis zum Ablauf der Veranlagungen lösen sich diese Rückgänge ohnehin wieder auf.

In der klassischen Lebensversicherung wird ohnehin nicht bloß in Anleihen investiert: „Die ebenfalls enthaltenen Immobilien, Beteiligungen und Infrastrukturfinanzierungen sind von ansteigenden Zinsen deutlich weniger betroffen bzw. bieten sogar einen gewissen Schutz vor der Kaufkraftentwertung“, beruhigt Humer.

Der Gesamtzins, den klassische Lebensversicherungen aktuell für ihre Kunden erwirtschaften konnten, liegt bei der Uniqa aktuell bei zwei Prozent, bei der Wiener Städtischen bei 1,75 Prozent. Doch „aufgrund der aktuellen Zinssituation ist geplant, die Gesamtverzinsung auf zwei Prozent im Rahmen des Jahresabschlusses zu erhöhen “, erklärt Steßl.

Fondsgebundene

In der fondsgebundenen Lebensversicherung gilt: „Aktien bieten mittel- bis langfristig einen guten Schutz vor höherer Inflation, da Anleger mit dieser Veranlagung an der wirtschaftlichen Entwicklung teilhaben. Dies trifft insbesondere auf Aktien von Unternehmen zu, die auf dem Absatzmarkt stark genug sind, um höhere Verkaufspreise auch weitergeben zu können“, schildert Humer. Wie gut die Aktienfonds speziell in den letzten Monaten gelaufen sind, ist allerdings eine andere Frage: „Im Jahr 2022 konnten bisher nur sehr wenige Fonds eine positive Performance erzielen. Rückwirkend betrachtet sind Fonds im Energiesektor in diesem Jahr besonders stark gestiegen“, schildert Steßl und weist deshalb auch auf die Langfristigkeit der Fondsgebundenen als Vorsorgeprodukt hin: „Während der Laufzeit der Vorsorgeprodukte wird es mehrere Zyklen von steigenden und fallenden Aktienmärkten geben.“ Man sollte nach wirklich fetten Aktienjahren nun also nicht die Nerven verlieren.

Auch Humer betont: „Die fondsgebundene Lebensversicherung mit einer breit gestreuten Veranlagung ist unserer Ansicht nach die beste Antwort auf das aktuell sehr herausfordernde Umfeld. Sie bietet die Chance, ein Veranlagungsergebnis über der Inflation zu erwirtschaften und damit dem Kaufkraftverlust entgegenzuwirken. Dabei müssen aber auch Schwankungen der Wertentwicklung in einzelnen Jahren in Kauf genommen werden.“

„Dynamisierung“ möglich

Sofern man finanziell ausreichend Spielraum hat, kann man auch selbst im Rahmen seiner Prämieneinzahlungen eine Art Inflationsschutz einbauen: „Bei der fondsgebundenen Lebensversicherung der Uniqa ist sowohl eine Erhöhung der Prämien als auch eine Dynamisierung der Prämienzahlungen in Ein-Prozent-Schritten auf bis zu zehn Prozent möglich. Damit kann die Höhe der Prämienzahlungen dem aktuellen Umfeld angepasst werden“, schildert Humer.

„Wir haben verschiedene Varianten von Dynamisierungs- bzw. Indexklauseln im Einsatz. Wir haben aber auch Produkte, bei denen eine jährliche fixe Anpassung zwischen zwei und zehn Prozent vereinbart werden kann“, erklärt Steßl für die Wiener Städtische.