Hauptinhalt

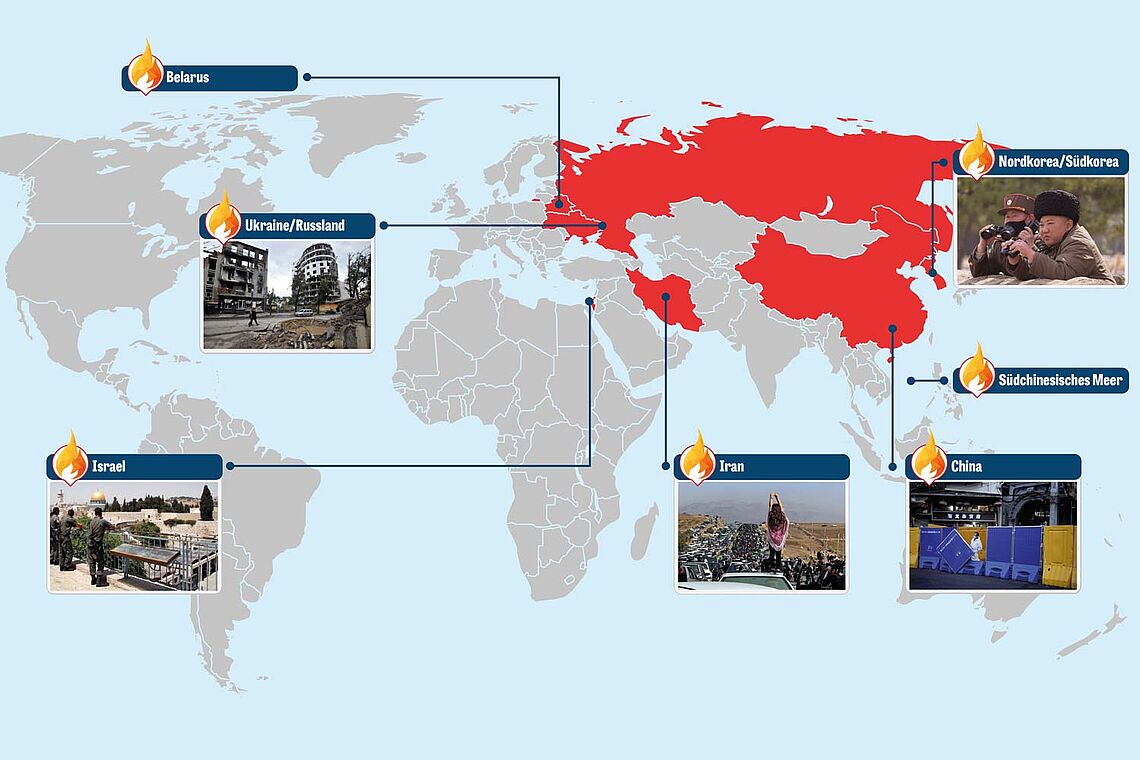

Die gefährlichsten Brandherde und die wichtigsten Termine

GEWINN-Börsenkalender 2023

Die Zeichen stehen global gesehen immer mehr auf Rezession. Ein zuverlässiger Indikator dafür sind die inversen Zinskurven in den USA und auch in Europa: Normalerweise sind bei Staatsanleihen die Renditen umso höher, je länger deren Laufzeit ist. Das ist derzeit umgekehrt, was darauf hindeutet, dass die Finanzmarktteilnehmer aufgrund einer schlechten konjunkturellen Entwicklung zukünftig wieder niedrigere Zinsen erwarten. In den USA etwa sind derzeit die Renditen von Staatspapieren mit dreimonatiger Laufzeit um 0,87 Prozentpunkte höher als jene zehnjähriger US-Staatsanleihen.

Dieses Phänomen war seit den 70er-Jahren vor allen acht US-Rezessionsphasen zu beobachten. Die Rezession setzte dabei sechs bis 17 Monate (Durchschnitt zwölf Monate) nach der erstmaligen Inversion ein. Eine Rezession führt zu geringerer Nachfrage und einer Entspannung an der Preisfront.

Neben der Entwicklung der Zinsen und Preise, die enorme Auswirkungen auf die Märkte haben, gibt es noch weitere Faktoren, die man genau beobachten sollte. GEWINN hat daher die wichtigsten Termine und geopolitischen Brennpunkte für das Jahr 2023, die man als Anleger im Blick behalten sollte, im GEWINN-Börsenkalender 2023 aufgelistet.

Sonderfaktoren

Durch den Ukraine-Krieg und (bis zuletzt) strenge Coronamaßnahmen in China gibt es Lieferkettenunterbrechungen bzw. -verzögerungen. Gleichzeitig ist mit niedrigen Arbeitslosenquoten und vielen offenen Stellen in den USA und Europa der Arbeitsmarkt teils „leer gefegt“. Lohninflation bzw. eine Lohn-Preis-Spirale werden von den Notenbanken als Risikofaktoren wahrgenommen.

Die jüngste Entspannung an der Inflationsfront war primär auf zwischenzeitlich rückläufige Energierohstoffpreise (Erdgas, Erdöl, Diesel etc.) zurückzuführen, vor allem infolge einer Konjunkturdelle in China. Doch unter Druck von Massenprotesten lockert die Regierung in Peking ihre strengen Coronamaßnahmen, und die Erwartung einer kompletten Öffnung Chinas im zweiten oder dritten Quartal 2023 beflügelt bereits die Preise von Industriemetallen. Eine hohe Inflation könnte uns also noch das ganze Jahr 2023 begleiten, mit der Folge weiterer Zinsanhebungsreihen.